Маркировка и контроль государства

Пандемия коронавируса не единственная причина непростой ситуации, которая наблюдается сегодня на российском фармацевтическом рынке. Проблем добавило требование обязательной маркировки всех выпускаемых лекарственных средств, которое вступило в силу с 1 июля 2020 года.

Изначально производители лекарств с позитивом восприняли появление системы мониторинга движения лекарственных препаратов (СМДЛП). Ожидалось, что она позволит контролировать движение препарата на каждом этапе, защитит покупателя от некачественной и контрафактной продукции и исключит многократные перепродажи товара. В итоге фарма может стать одним из самых «здоровых» и прозрачных сегментов российской экономики.

К сожалению, на первоначальном этапе реализации проекта появились проблемы. При регистрации движения товара в системе возникли технические сбои. Из-за этого аптеки не могли передать информацию в систему: она висела и выдавала ошибки. По этой причине в аптечных сетях образовался дефицит некоторых лекарственных препаратов, что в условиях второй волны пандемии коронавируса оказалось критично.

Ситуация стабилизировалась в ноябре 2020 года, когда было подписано постановление, упрощающее порядок работы с системой мониторинга движения лекарственных препаратов.

Однако, по мнению представителей отрасли, надежды на повышение прозрачности пока не оправдались: доступа к информации о движении товара у рынка пока нет.

Еще пример оперативного реагирования государства на возникшие трудности: в марте 2020 года в Россию разрешили ввозить несколько жизненно важных препаратов, которые не были у нас зарегистрированы. Государство взяло на себя контроль за ценами на лекарственные препараты и медицинские изделия, что в условиях чрезвычайной ситуации было оправданно.

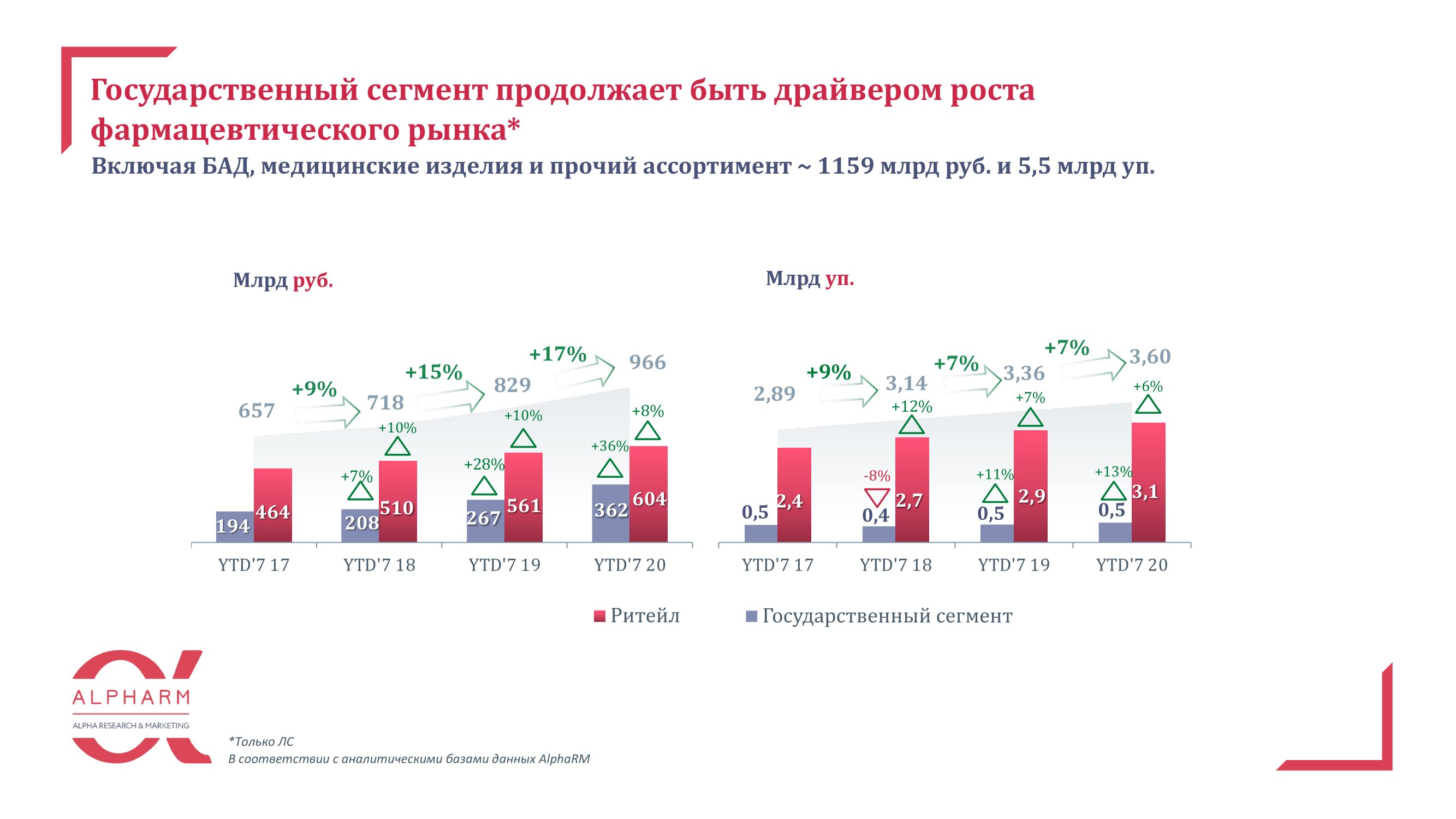

Падение продаж аптек и рост онлайн

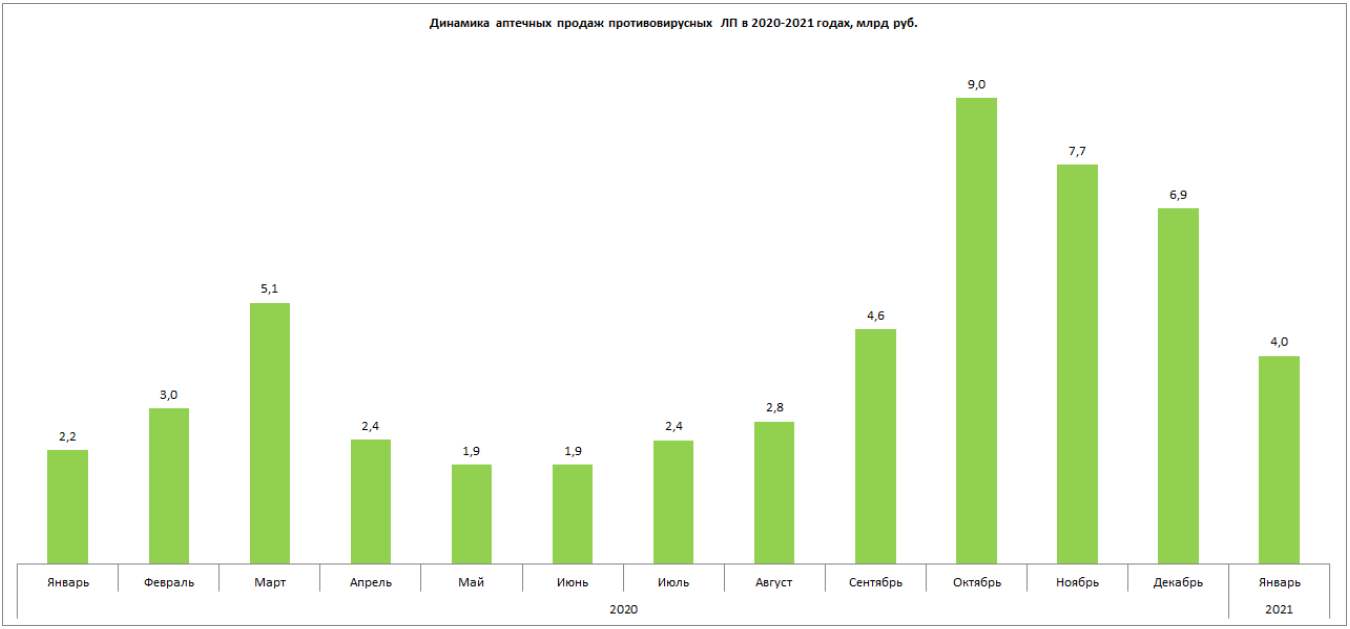

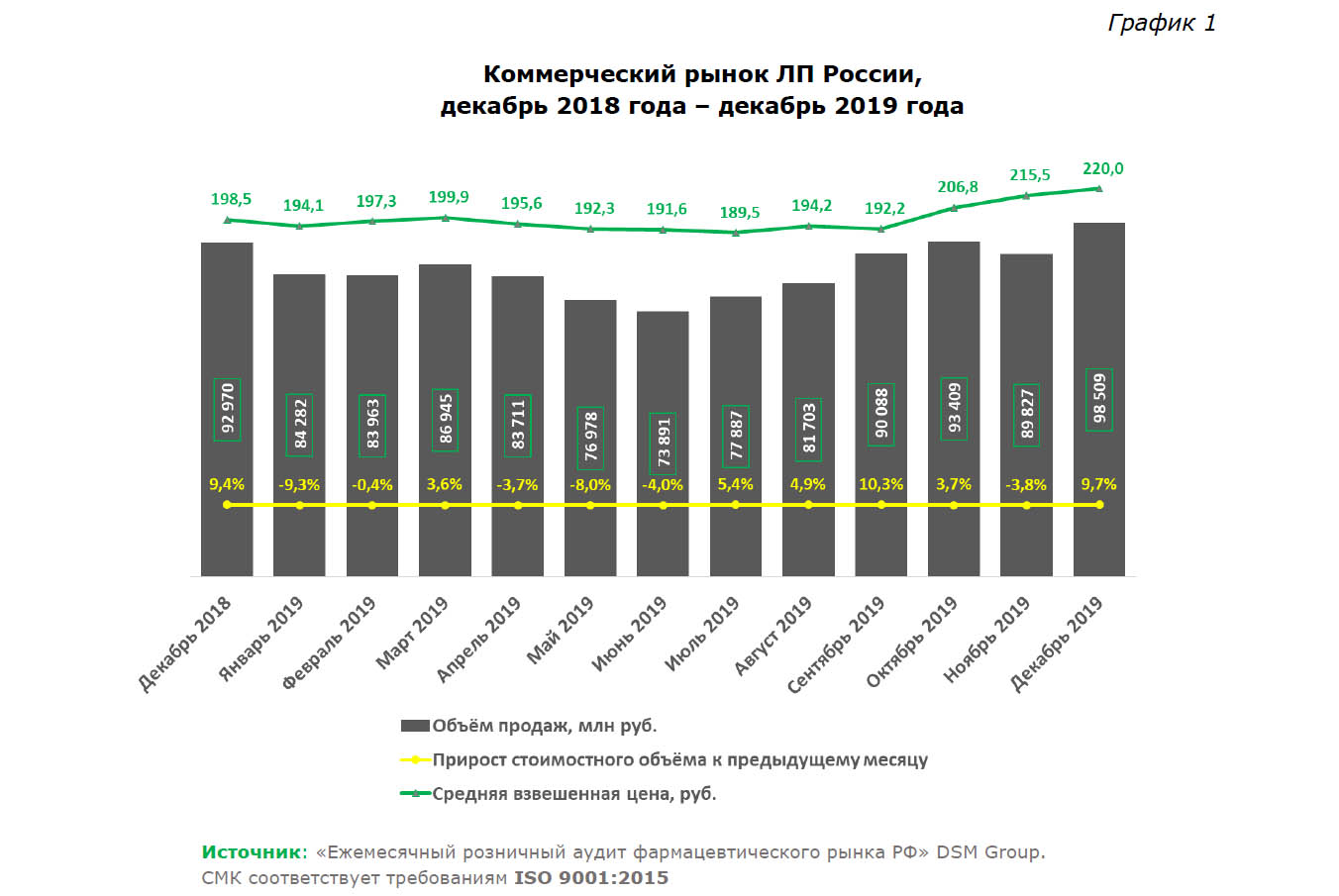

Фармацевтический бизнес всегда считался одним из самых стабильных и рентабельных, несмотря на свою технологичность и высокую затратность. Но события 2020 года не прошли для него бесследно. По данным экспертов, выручка российских аптечных сетей в первом квартале снизилась на 12%. Особенно заметным было падение в марте, когда выручка аптек упала до 118 млрд рублей. Для сравнения: в марте 2020-го, когда была объявлена пандемия коронавируса, аптечные сети продали лекарств на сумму почти 160 млрд рублей.

Такое серьезное падение связано, во-первых, с тем, что доходы россиян уменьшились, люди стали экономить на лекарствах.

Во-вторых, год назад, во время первой волны пандемии, многие сделали большие запасы лекарственных препаратов и сейчас используют именно их. Третьей причиной падения продаж эксперты называют активное развитие онлайн-торговли безрецептурными препаратами, толчок которому дала также пандемия. У аптек, продающих лекарства через интернет, выручка заметно увеличилась. У «Сбер Еаптеки» объем реализации подрос на 67%, у «Здравсити» – на 131%.

Останутся ли лекарства тех фармкомпаний, которые ушли из России

На волне санкций, блокировок и репутационных рисков из-за военной специальной операции на территории Украины, многие фармацевтические компании стали покидать российский рынок либо ограничивать свое присутствие на нем. В том числе, сворачиваются отдельные клинические испытания и прекращается инвестирование проектов. Так, например, о сворачивании инвестиционной деятельности заявила швейцарская фармкомпания Novartis AG, но пока не остановлен завод в Санкт-Петербурге. Численность персонала на заводе — около двух тысяч человек.

Американская корпорация Eli Lilly остановила экспорт неосновных лекарственных средств на территорию Российской Федерации. Этой компанией на российском рынке было представлено около двух десятков препаратов, используемых при лечении психиатрических расстройств. Заморозил инвестиции остановил рекламу своей продукции в России Bayer.

Если верить данным, которые предоставляют отечественные фармкомпании и эксперты в сфере бизнеса, лекарственные препараты тех компаний, которые покинули Россию, могут остаться в стране на некоторое время. Они все еще есть на складах. Может возникнуть проблема с поставками, но некоторые лекарственные препараты какое-то время точно будут доступны. Стоит отметить, что некоторые корпорации лишь на время приостановили свою деятельность, не исключено, что уже в апреле они вновь могут работать в России и продавать свои препараты людям.

Покупатели создали искусственный спрос на лекарства

Андрей Христо, главный врач клиники Simple Health

Лекарственное обеспечение является одним из самых важных вопросов любой системы здравоохранения. В связи со сложившейся ситуацией и, как следствие, санкционной блокады нашей страны, пациенты, которые находятся на постоянной медикаментозной терапии по витальным показаниям, создали искусственный, завышенный спрос на многие лекарственные препараты.

При этом международные фармацевтические компании официально не заявляли о приостановке поставок. Более того, большинство компаний уже говорят о том, что они остаются на рынке. Но сейчас мы находимся на этапе неопределенности. Очереди в аптеках, завышенные цены в 3-5 раз, дефицит импортных медикаментов – это наша реальность.

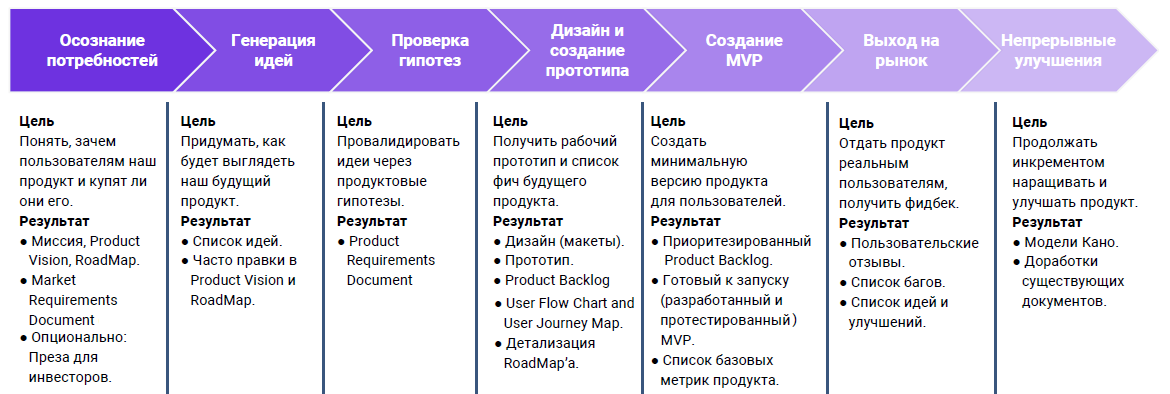

У меня есть опыт работы в таких фармацевтических гигантах, как Pfizer, Astellas Pharma, Johnson & Johnson, «Омега Фарм». Практически вся продукция этих гигантов продвигалась на отечественном рынке благодаря выверенным до мелочей и отработанный многими годами бизнес-стратегии. У каждой компании был четкий план по выходу на наш рынок, созданный командой коммерческих директоров, маркетологов и медицинских представителей.

Годами конечным потребителям, то есть всем нам (и врачам, и пациентам) внушали, что именно эти препараты помогают. К сожалению, выросло уже почти два поколения врачей, которые и не знают, что у многих западных лекарств есть не менее эффективные отечественные аналоги. При этом наша программа лекарственного импортозамещения работает уже более 10 лет! Ну и конечно же не забываем про индийскую и китайскую фарминдустрию.

Вместо заключения

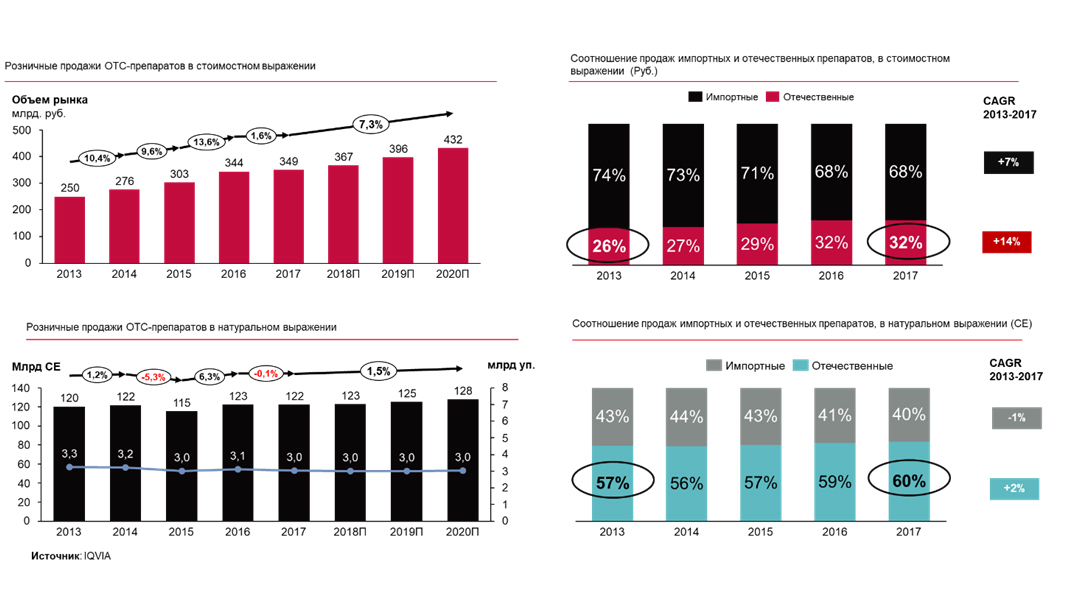

Импортозамещение, в том числе и выпуск качественных дженериков, — процесс медленный и трудный, но оно возможно и постепенно происходит: в 2020 году отечественных препаратов стало 43,7% в денежном выражении, включая 13% локализованных (произведенных на территории РФ иностранными компаниями), и 68,9% — по проданным упаковкам.

Производство недорогих дженериков позволяет лечиться тем людям, которые не могли позволить себе покупку дорогостоящих брендовых лекарств. Кроме того, продажа дженериков повышает прибыль отечественных фармкомпаний, часть которой может направляться на разработку инновационных препаратов, их клинические исследования и выведение на рынок.

Однако проблема с доступом к качественным лекарствам в России остается нерешенной. С одной стороны, благодаря производству дженериков и регулированию цен на ЖНВЛП формально повышается доступность недорогих лекарств, с другой — пациентам теперь сложнее приобретать эффективные препараты иностранного производства, которые в некоторых случаях оказываются незаменимыми с клинической точки зрения.

Другая нерешенная проблема — нехватка отечественного сырья для фармпроизводства, от простых реагентов до сложных интермедиатов и субстанций, а также чрезмерный контроль оборота прекурсоров, отвращающий малые предприятия от их использования в технологических процессах.

Импортозамещение не следует превращать в самоценный фетиш, здесь необходим баланс интересов фарминдустрии и пациентов, как в плане цен на лекарства, так и по доступности иностранных препаратов для нуждающихся в них. Пациенты должны сохранять право выбора между дженериками и оригинальными препаратами, независимо от страны производства, ориентируясь в первую очередь на реакцию организма и эффективность.

Доступность жизненно важных препаратов не под угрозой

Рогаль Екатерина, врач эндокринолог UNIКлиник, кандидат медицинских наук

Ряд крупных международных фармацевтических компаний прекращает инвестиции и приостанавливает проведение новых клинических исследований в стране. Соответствующие заявления на своих глобальных сайтах сделали компании Pfizer, Eli Lilly, AbbVie, MSD и некоторые другие. Тем не менее ожидается, что это не отразится на доступности для граждан РФ жизненно важных лекарственных препаратов, особенно тех, которые входят в перечень жизненно необходимые и важнейшие лекарственные препараты (ЖНВЛП), что соответствует основным этическим принципам всех фармацевтических компаний.

Согласно официальным пресс-релизам, осуществляется работа по обеспечению бесперебойных поставок лекарственных препаратов и предпринимаются меры по поддержанию непрерывного производство на заводах компаний в РФ. Необходимо отметить, что все заявленные ограничения в деятельности зависят от политики каждой фармацевтической компании и требуют уточнений у ее официальных представителей.

Что касается дефицита препарата с международным непатентованным названием «Левотироксин натрия», который используется для лечения заболеваний щитовидной железы, то согласно заявлениям Росздравнадзора, «количество на рынке L-тироксина покрывает годовую потребность РФ». В то же время крупнейшие дистрибьютеры заверили, что лекарство производится и доставляется в аптечные и медицинские организации сегодня в гораздо больших объемах по сравнению с прошлым годом, а его отсутствие на аптечных полках связано с ажиотажным спросом, выросшим за последний месяц в 5-10 раз.

Таким образом, можно предполагать, что взрывной рост спроса привел к временным трудностям с внутренней логистикой между складами дистрибьютеров и аптеками.

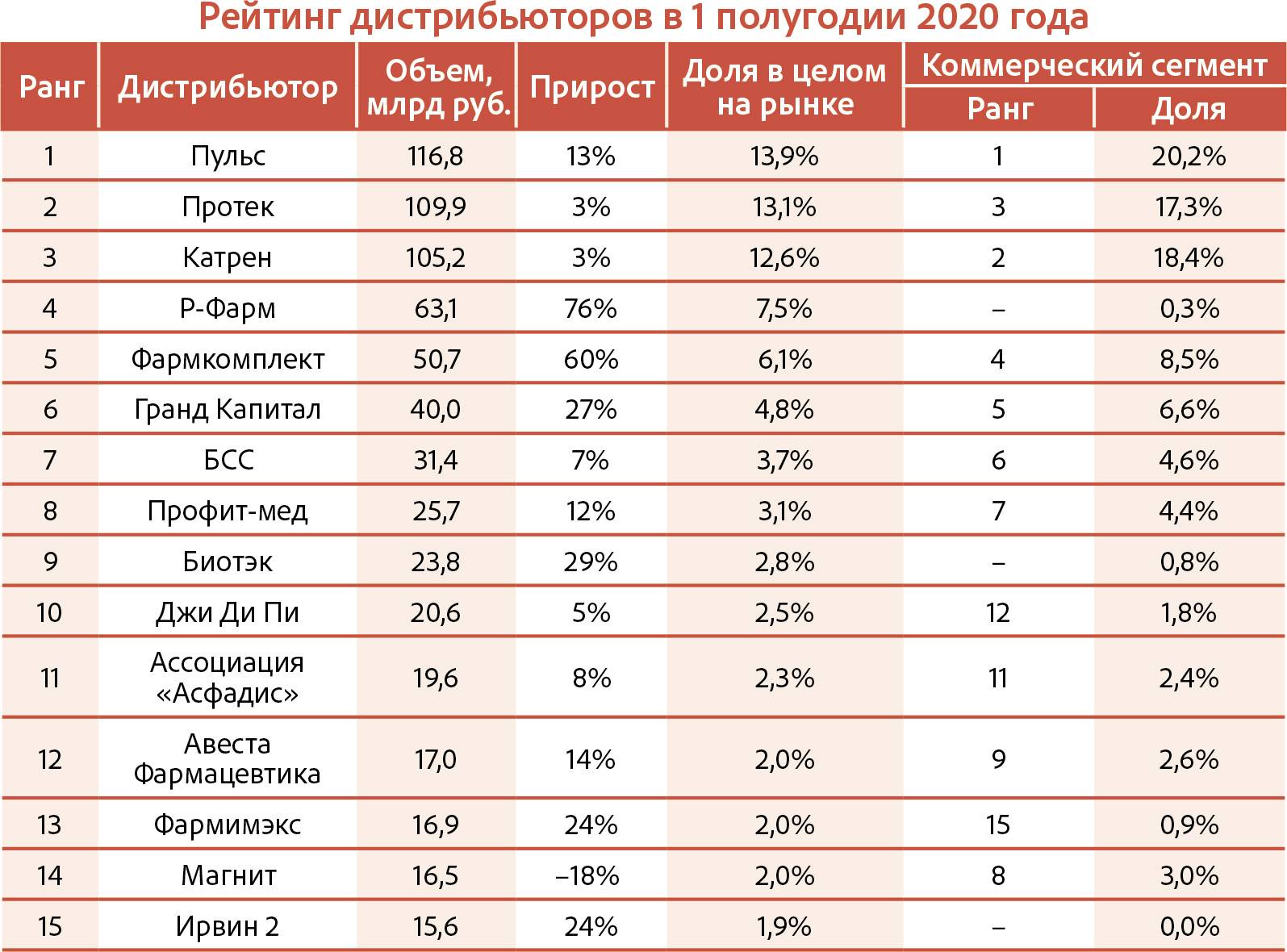

Обострение конкуренции среди производителей

Интересно наблюдать за тем, как меняется рейтинг компаний-производителей, лидирующих по объемам продаж на коммерческом рынке лекарств. Долгое время передовые позиции удерживал немецкий производитель Bayer. В январе 2021 года его впервые вытеснила с первого места российская компания «Отисифарм». Ее продажи по сравнению с январем 2020 года выросли на 42,7%, доля на рынке увеличилась на 1,2% и в январе составила 4,6%.

Однако уже в апреле 2021-го топ-10 выглядел иначе. Корпорация Bayer вернула себе лидерство, а «Отисифарм» переместилась на пятую строчку рейтинга. При этом объем реализации компании-лидера за месяц, с марта по апрель, сократился на 7,7%. Отрицательную динамику показали девять из десяти ведущих брендов фирмы.

На втором месте рейтинга оказался производитель Novartis. Его объемы реализации снизились на 8,8%. Такое же падение продемонстрировала и Stada, которая заняла третью позицию в десятке ведущих компаний – производителей лекарственных препаратов.

Впрочем, уже в мае несколько фармпроизводителей продемонстрировали высокие темпы роста по объему продаж в натуральном выражении. Среди зарубежных компаний самые хорошие показатели у балканских производителей Jadran (103% к маю 2020 года) и Bosnalijek (67%), а также у итальянской Recordati (65%).

Среди отечественных фармацевтических компаний лидирует «Белфарм» (372%). На втором месте – АО «Усолье-Сибирский химфармзавод» – (80%), на третьем – «Гротекс» (33%).

По мнению экспертов, в случае восстановления потребительской активности быстрее всего продажи будут расти у тех производителей, которые годами вкладывались в развитие своего бренда.

Кто еще ушел из России

Крупная американская корпорация Pfizer так же прекратила инвестиции в российский рынок. Однако, как утверждают представители этой компании, прекращение поставок лекарственных средств нарушило бы их основополагающий принцип — не навреди здоровью пациента. В связи с этим было принято решение поставлять медикаменты, но вырученные средства направлять на оказание гуманитарной помощи украинской стороне. При этом отмечается, что вести бизнес на территории Российской Федерации, в полном понимании этого слова, Pfizer пока не планирует.

Биофармацевтическая компания AbbVie тоже заявила о том, что приостанавливает свой бизнес для эстетической медицины. Компания, в том числе, специализируется на лекарственных препаратах, которые предназначены для лечения неврологических и аутоиммунных заболеваний.

Представители Международной биофармацевтической компании MSD, в числе других, сделали заявление о приостановке инвестирования в фармацевтические проекты на российской территории, однако они не собираются прекращать поставлять в РФ лекарственные препараты.

Массового исхода не будет

Дмитрий Жирнов, директор кадрового агентства Bridge2HR

Массового ухода не произойдет. В связи с инфляцией и усложненной логистикой возрастут цены на лекарства, но гуманитарной катастрофы не случится.

Потому что, во-первых, фармацевтическая отрасль – одна из самых устойчивых отраслей экономики в мире и в России в том числе. Во-вторых, порядка 80% продаваемых медицинских препаратов зарубежных фармкомпаний произведено в России на локализованных производствах. В-третьих, подавляющее большинство фармкомпаний из топ-20 не то что не ушли с российского рынка, а даже не прекратили свои исследования и регистрацию препаратов в России, например «Санофи».

А громкие заявления западных фармкомпаний в конце февраля – начале марта, вероятнее всего, только дань тренду, поскольку Pfizer, Lilly и Novartis, которые заявили об уходе, на сегодняшний день только уменьшили свои инвестиции в рекламу и исследования, а жизненно необходимые препараты оставили и в продажах и в продвижении на нашем рынке.

Западные игроки понимают, что лидеры дженериков – индийские компании – с удовольствием воспользуются неудовлетворенным спросом на рынке в случае ухода оригинальных фармпрепаратов с рынка России.

Материал подготовлен с помощью сервиса «Лига экспертов» Executive.ru.

Возможен временный дефицит отдельных препаратов

Елена Аронова, партнер по развитию компании «Биоквинтес»

Большинство оригинальных препаратов, находящихся под патентной защитой, западноевропейского и американского производства. Сегмент дженериков в нашей стране представлен в основном российскими лекарствами, произведенными из китайских и индийских субстанций. Фармацевтический сектор под санкции не попадает, поэтому не следует ожидать запретов на ввоз лекарств в Россию.

За ближайшие месяцы, скорее всего, они будут налажены и решены, поэтому прекращение поставок лекарств и субстанций России не грозит, хотя временный дефицит отдельных препаратов возможен.

Влияние на смежные виды бизнеса неоднозначно. Наша компания развивает производство фармацевтических интермедиатов (промежуточных веществ для синтеза субстанций): на нас ситуация может сказаться положительно, потому что мы расположены в Евразийском экономическом союзе (ЕАЭС) и за счет этого более привлекательны для российских производителей. Предприятие, расположенное в ЕАЭС, способно более гибко реагировать на запросы российского рынка, обеспечивать отгрузку как крупных, так и небольших партий, без проблем с логистикой. Кроме того, в марте 2022 страны ЕАЭС договорились о поэтапном переходе на расчеты в национальных валютах, что делает закупку у локального производителя выгоднее.

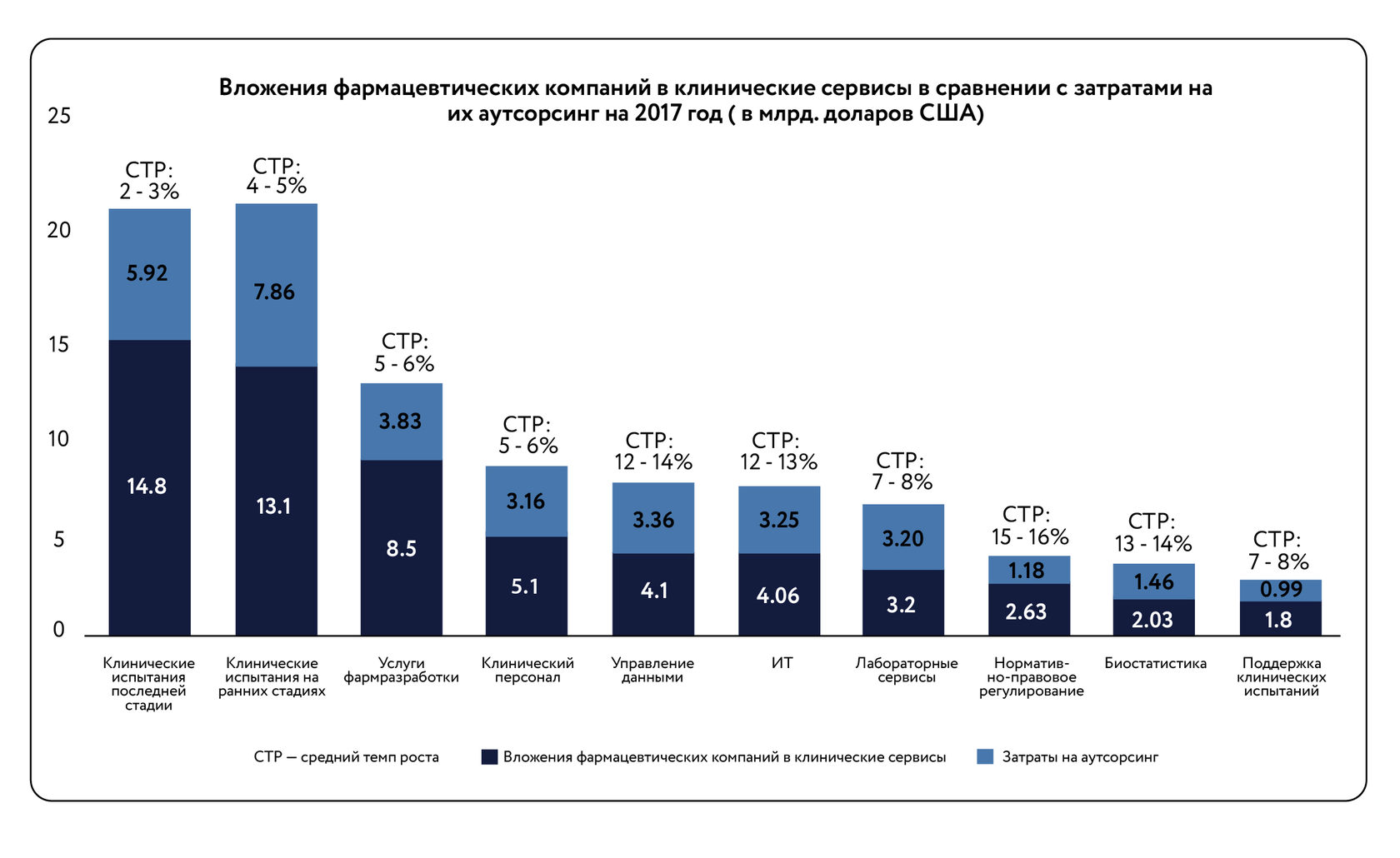

Пострадают, скорее всего, контрактные исследовательские организации, которые отвечают за набор российских пациентов в международные клинические исследования: основные клиенты – западные фармацевтические компании – один за другим объявляют о приостановке клинических исследований в России.

Кризис аптек-дискаунтеров

Еще одно явление, которое мы сейчас наблюдаем на аптечном рынке, – кризис ведущей экономической модели – аптек-дискаунтеров. В первую очередь он вызван отменой режима ЕНВД и, как следствие, серьезным увеличением налоговой нагрузки и расходов.

Модели ценообразования практически во всех аптеках пришли к единообразию, и значительной разницы в цене, которая мотивировала потребителя предпочесть

дискаунтер

, просто не стало.

Другой причиной кризиса модели аптек-дискаунтеров стало развитие сегмента e-commerce. Часто товары, которые предлагают интернет-агрегаторы лекарственных препаратов, стоят дешевле, при этом их ассортимент намного шире, чем у дискаунтеров.

В 2021 году формат дистанционной продажи лекарств продолжит развиваться. Разрешение на это недавно получила «Почта России». Аптечная витрина появится также на «AliExpress Россия». С декабря 2021 года онлайн-торговлей лекарствами займется компания X5 Retail Group.

Новые аптеки начнут открываться в отделениях «Сбербанка». Руководство банка обещает, что аптечные организации будут арендовать помещения на очень льготных условиях, благодаря чему они смогут предлагать товары по низким ценам. Это сделает их более доступными для потребителей.

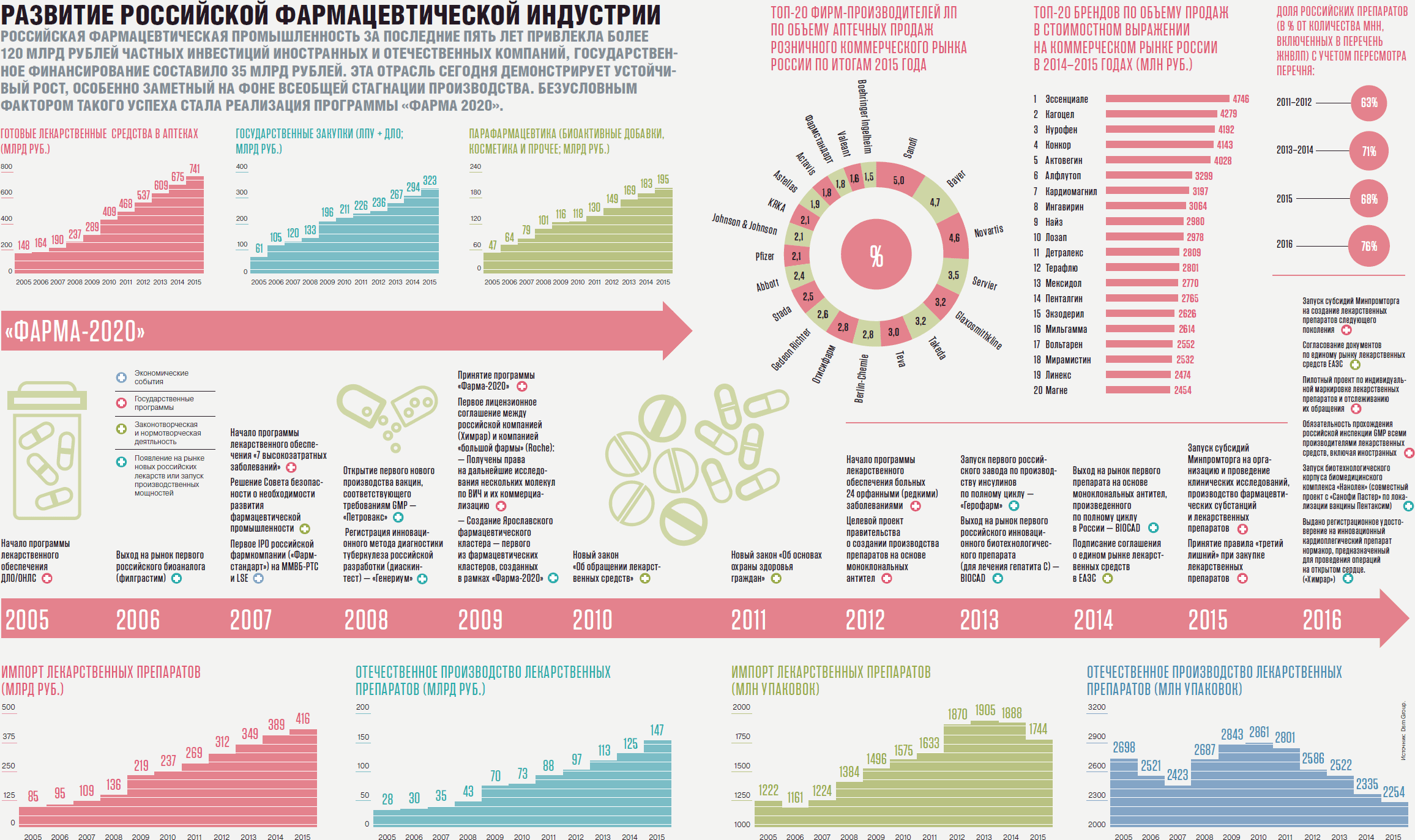

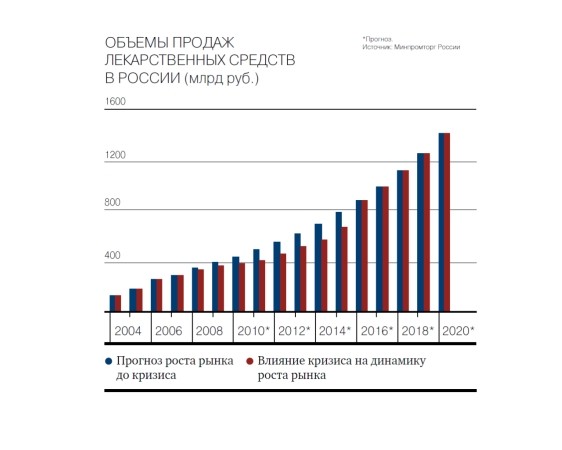

Зачем нужно импортозамещение

С середины 2000-х годов в России начали активно продвигать идею импортозамещения лекарственных средств. Беспокойство властей и представителей бизнеса было связано с доминированием импортных препаратов на российском рынке. Так, в 2004 году доля лекарств иностранного производства составляла 77% против 23% отечественных в денежном выражении. В единицах проданных упаковок соотношение было 35% к 65%, соответственно, что объясняется высоким и стабильным спросом на дешевые, «повседневные» лекарства.

Другой проблемой являлось то, что значительная часть отечественных препаратов производилась (и сейчас производится) из импортного сырья — реагентов, которые труднодоступны или недоступны в РФ вовсе. Главным поставщиком сырья для фарминдустрии выступает Китай, который в целом доминирует на рынке субстанций и интермедиатов, чему способствуют низкие цены. Китай производит более 120 субстанций, а цены на них в среднем в 50 (!) раз , чем у европейских поставщиков.

В зависимость от китайских производителей попала не только Россия, но и Индия, и даже США. По данным на 2020 год, до 85% сырья и промежуточных продуктов для производства фармацевтических активных ингредиентов индийской промышленности, включая дженерики, зависит от Китая. Как ни странно, но и такие страны, обладающие развитой фармпромышленностью, как Германия, Израиль и Франция, производят менее 40% препаратов в режиме полного цикла. А в США серьезные опасения о зависимости фармацевтики от Китая высказывают с 2012 года.

Многие российские предприятия по производству лекарственных препаратов используют готовые импортные фармацевтические субстанции, в первую очередь дешевые продукты из Китая или Индии, также зависящей от китайских поставщиков. Долгие годы эта схема успешно работала, но в 2017–2018-х годах в Китае начали бороться за улучшение экологической обстановки, что вызвало массовое закрытие химических и фармацевтических производств. В то же время в Индии закрылась часть фабрик. Как следствие, доступность субстанций и интермедиатов на мировом рынке снизилась, а цены выросли.

Другим неприятным сюрпризом стали массовые нарушения логистики и закрытия китайских заводов во время пандемии COVID-19. Наибольшие сложности вызвало нарушение поставок ключевых интермедиатов и крупнотоннажных химических реагентов, которое привело к росту цен на фармпродукцию по всему миру. Есть и положительный момент: полагают, что кризис с поставками из Китая и Индии поспособствует развитию производства субстанций в Восточной Европе.

Такая тенденция сохранилась и в 2021 году: цены на ряд субстанций повысились в два-три раза. В России ситуация усугубляется продолжающейся девальвацией рубля, тогда как большая доля контрактов на поставку субстанций заключается в долларах США или евро.

Второй не лишний

Повышенное внимание государства к себе участники фармацевтической отрасли будут чувствовать и дальше. В стадии обсуждения находится несколько важных законопроектов, которые будут определять развитие фармы в ближайшие несколько лет.. Одна из таких инициатив касается регулирования работы аптечных сетей, которые значительно монополизируют рынок лекарственных препаратов.

Одна из таких инициатив касается регулирования работы аптечных сетей, которые значительно монополизируют рынок лекарственных препаратов.

Если закон примут, доля присутствия одной сети в каком-либо населенном пункте не сможет превышать 20% рынка. По идее, это поможет избежать историй, когда один участник активно присутствует в интересном с коммерческой точки зрения месте

Цель проекта – переключить внимание компаний на удаленные населенные пункты. Очевидно, что этот закон серьезно изменит рынок, особенно розничный

Какие при этом могут быть побочные эффекты, просчитать заранее трудно.

Кроме того, чтобы ослабить монопольное давление, депутаты Госдумы хотят ограничить размер бонусных выплат для аптек пятью процентами.

В то же время некоторые государственные инициативы вызывают в фармсообществе тревогу. Речь, в частности, идет о законопроекте «второй лишний». Его авторы предлагают ограничить доступ к госзакупкам стратегически значимых препаратов тем компаниям, которые не имеют в России собственного полного цикла производства. Цель проекта – обеспечить независимость от импортных поставок. Но, по мнению экспертов, ограничение конкуренции может привести к дефициту препаратов в аптеках.

На днях представители семи крупных фармацевтических ассоциаций и сообществ направили в Правительство РФ письмо с призывом отказаться от принятия этого закона. Реакция кабмина на это послание пока неизвестна.

В то же время очевидно: зависимость российской фармы от импорта на данный момент очень высокая. Из-за рубежа в Россию ввозится до 80% фармацевтического сырья. Острый дефицит лекарств, который мы наблюдали в аптеках минувшей осенью, произошел в том числе по этой причине.

Поэтому постепенно нам необходимо переходить от иностранных препаратов к собственным разработкам и создавать внутри страны предприятия по производству лекарств полного цикла. Это позволит контролировать стоимость препаратов, повысит конкурентоспособность российских фармацевтических компаний и на отечественном, и на зарубежном рынке.

Определенные позитивные сдвиги есть. В России за прошедшие пять лет количество собственного сырья для изготовления медикаментов увеличилось на 60%, а число площадок-производителей – на 80%. Объем произведенных в нашей стране качественных дженериков все время увеличивается и будет продолжать расти: несколько крупных отечественных компаний объявили о старте в этом году новых проектов.

Мы прекрасно понимаем, что говорить о независимости российского фармрынка преждевременно, что соперничать с лидерами отрасли он пока не может. Но положительная динамика развития есть, и это не может не радовать.

Ценовое регулирование и доступность лекарств

Увеличение доли лекарств российского производства в перечне ЖНВЛП входило в задачи «Фармы-2020». В 2020 году она достигла 39,0% в денежном выражении и 58,8% — по проданным упаковкам.

Но становятся ли препараты, внесенные в список ЖНВЛП, действительно более доступными для пациентов? Идея ЖНВЛП хороша, если взглянуть на нее со стороны конечного потребителя — так он получает лекарства по низкой цене. Но со стороны производителя и дистрибьютора искусственное ограничение цен в условиях рыночной экономики не вызывает энтузиазма. Так, в 2010 году заработали новые правила в ценообразовании на позиции из ЖНВЛП: наценка стала строго регламентированной — ее следовало рассчитывать от зарегистрированной Минздравом цены. За 2010 год цены на ЖНВЛП упали на −4,7%, основное снижение на −2% пришлось на апрель, когда заработала новая система ценообразования. Цена других лекарств не снижалась, а в сезон распространения ОРЗ, наоборот, повысилась на 3%. При этом выручка аптек снизилась на 2–4%.

На рынок фармацевтики больше повлияет падение уровня жизни, чем уход иностранных компаний

Александр Лазарев, заместитель директора аптечной сети «Здравушка»

Риск прекращения поставок иностранных препаратов в Россию есть. Они были всегда, они есть и они будут. Поставки некоторых иностранных препаратов прекращались и ранее из-за того, что Росздравнадзор не изменял вслед за падением курса рубля реестровую цену на жизненно важные препараты. Но это были единичные случаи. Сейчас под эту причину может попасть немалое количество лекарств. Тут все зависит от расторопности Росздравнадзора и курса рубля. Окрепнуть рубль должен, это неизбежно. Вопрос только в скорости укрепления.

Прекращение поставок по политическим причинам, надеюсь, не будет массовым. Под прямые санкции лекарства не попадали, а терять деньги не любит никто. Полторы недели назад у нас был представитель компании «Берлин-Хеми А.Менарини» и сказал, что в течение двух недель компания поставит препарат L-тироксин, который исчез в аптеках и на складах дистрибьюторов. Думаю, и другие исчезнувшие препараты будут потихоньку возвращаться в аптеки.

Тут надо еще заметить, что исчезновение некоторых препаратов, например, детского «Нурофена», случилось еще до начала спецоперации, хотя я видел статью, в которой это связывалось с санкциями. Думаю, это случилось из-за роста заболеваемости коронавирусом, но это только моя версия, не более.

Вряд ли качество российских лекарств быстро станет лучше, но хуже стать не должно. Все-таки наши препараты делаются в основном из китайских субстанций. Что касается индийских лекарств, то они уже присутствуют на нашем рынке и не в малом количестве. А вот с китайскими везло не очень, и в смысле ассортимента, и в смысле качества.

На рынок фармацевтики в России в целом больше повлияет падение уровня жизни, чем уход иностранных компаний. Часть аптек закроется. Хотя, аптек в России и так очень много, поэтому вряд ли будут какие-то серьезные последствия.